5G通信

数十万5G与信息领域关注者的头部科技媒体

]article_adlist-->

]article_adlist--> ]article_adlist-->

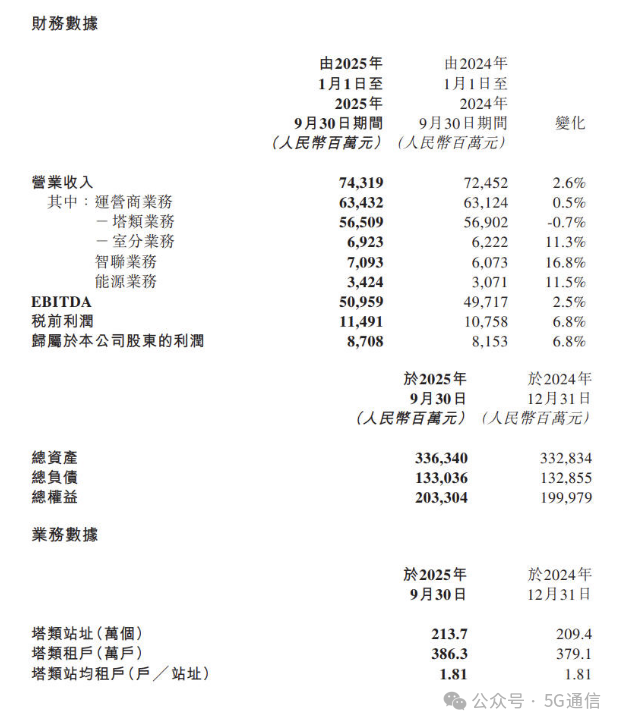

]article_adlist-->看似波澜不惊的财报,正揭示中国5G基础设施巨头——中国铁塔——所处的战略十字路口。根据其最新披露的2025年前三季度业绩,公司归母净利润同比增长6.8%,达到87.08亿元。然而,拨开财报的迷雾,一个更值得关注的信号浮出水面:作为营收压舱石的塔类业务,收入同比下滑0.7%,这在其历史上尚属罕见。

文 云坪/5G通信

]article_adlist-->

]article_adlist--> 总营收

总营收前三季度743.19亿元,同比增长2.6%

归母净利润87.08亿元,同比增长6.8%

塔类业务收入565.09亿元,同比下降0.7%

两翼业务增长智联业务同比增长16.8%,能源业务同比增长11.5%

会计变更影响预计2024年减少室分资产折旧8.7亿元

关键节点2025年10月,大额存量资产折旧到期,预计2026年利润将大幅释放。

这细微的负增长,是5G大规模建网周期从顶峰回落的直接体现。过去数年,三大运营商狂飙突进式的5G网络建设,是中国铁塔最主要的增长驱动力。但随着全国范围的广域覆盖基本完成,运营商的投资重点已转向网络优化、室内覆盖(室分)和成本控制。反映在铁塔的业务上,便是塔类站址增长放缓,而共享率提升带来的边际效益亦趋于平稳——站均租户数维持在1.81,与去年末持平。

面对核心业务的“天花板”,中国铁塔管理层显然有所准备,但其应对方式却引发了市场的微妙解读。Q3财报中,一则关于“将室分资产折旧年限由7年调整为10年”的会计估计变更公告,成为了解读其真实业绩的关键。此举预计在2025年为公司减少8.7亿元的折旧额。若剔除这项“技术性”利润增厚,其第三季度的实际利润将同比下滑超过10%。这不仅是财务技巧,更从侧面印证了公司在后5G时代所面临的成本与增长压力。

真正的看点在于,中国铁塔早已启动的“一体两翼”战略转型,如今正被推向聚光灯下。当“一体”(运营商业务)显露疲态时,“两翼”(智联业务与能源业务)能否展翅高飞,便成为决定公司未来的关键。

财报数据显示,“两翼”正保持强劲势头。前三季度,以“铁塔视联”为代表的智联业务收入增长16.8%,能源业务更是凭借其换电和备电服务增长11.5%。这表明,铁塔正加速将其遍布全国的213.7万个站址资源,从单一的通信载体,转变为集“位置、算力、电力、安全”于一体的社会化数字与能源基础设施节点。从服务运营商到服务千行百业,从B2B到B2G乃至B2C,这条第二增长曲线的逻辑清晰且潜力巨大。

然而,远水难解近渴。“两翼”业务目前合计占总营收比重仅为14.2%,体量尚不足以完全对冲主业的增长放缓。

一个更具确定性的剧本正在上演。2015年,中国铁塔从三大运营商收购的价值超2000亿元的存量铁塔资产,其10年折旧期即将在2025年10月届满。这意味着从2026年起,公司每年将释放出百亿级别的折旧成本,账面利润有望迎来爆发式增长。届时,中国铁塔将面临真正的战略抉择:是将这笔巨额利润作为高股息回馈股东,彻底转型为一只类公用事业的“现金牛”?还是将其大规模再投资于“两翼”业务,加速向数字基础设施和新能源服务商的深度转型?

对于这家承载着中国数字底座的巨无霸而言,Q3财报的这份“增长瑕疵”,或许正是其告别野蛮生长、迈向高质量发展新阶段的序曲。市场的目光,正聚焦于2026年,那将是中国铁塔揭晓其最终身份的时刻。

一场精彩的6G+NTN在线峰会,欢迎免费参加!

]article_adlist-->

]article_adlist-->每天掌握最新5G/6G/通信/科技内容!点下面关注

投稿邮箱:5g@mscbsc.com

]article_adlist-->公众号规则变化,设置星标后才可以每篇看到

投稿邮箱:5g@mscbsc.com

]article_adlist-->公众号规则变化,设置星标后才可以每篇看到

END

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

金富宝配资提示:文章来自网络,不代表本站观点。